성공땐 MBK 경영권·투자수익 보장

조현범 회장 개인 보유 지분만 42%

약 5~6% 추가 확보 가능…방어 여유

공개매수 발표 전 선행매매 의혹 증폭

금융당국, 조사 착수

|

|

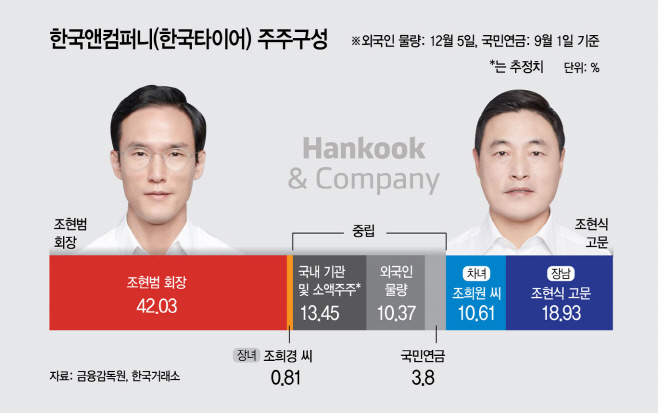

조 회장 입장에서는 추가로 우호 지분 8%만 더 확보하면 경영권 방어가 가능하다. 한국앤컴퍼니 측은 이미 5~6% 가량의 우호 지분을 확보한 상태여서 경영권 방어에 큰 문제가 없다는 입장이다. 우호 세력으로는 효성 일가나, 조 회장 처가와 연이 깊은 극동유화 등이 거론된다. 지난 2021년 경영권 분쟁에 조현식 고문과 함께 나섰던 장녀 조희경 씨도 이번에 참전하지 않은 만큼, 조 회장 우호 세력으로 분류될 수 있다.

일각에선 '형제간 경영다툼'이 아닌 MBK 측의 적대적 인수 시도에 조 고문과 조희원 남매가 동원된 것이라는 분석도 나온다.

6일 한국거래소에 따르면 이날 한국타이어앤테크놀로지의 지주사 한국앤컴퍼니 주가는 2만750원에 거래를 마쳤다. 여전히 MBK가 제시한 공개매수가 2만원을 웃도는 수준이다.

시장에선 공개매수 시도 자체에 대해 의문이 제기된다. 이미 조현범 회장 개인이 보유한 지분이 42.8%인데다, 우호지분 5~6% 가량을 확보할 수 있다고 보기 때문이다. 조 회장 사촌 지간인 효성그룹이나, 처가를 통해 친분이 깊은 극동유화 등이 잠재적 우군으로 분류된다. 또 지난 경영권 분쟁에서 적극적으로 조 회장을 견제했던 장녀 조희경 씨도 이번엔 나서지 않았다. 지분율이 높지는 않지만, 중립을 지키면 조 회장에겐 유리할 것으로 보인다.

또 앞서 약 130억원 어치의 한국앤컴퍼니 지분을 갖고있던 hy(한국야쿠르트)도 약 50억원 어치의 지분을 추가로 매입한 바 있다. 업계에서는 hy를 조현범 회장 세력으로 보지만, hy측은 단순투자라고 일축했다.

최악의 경우 조 회장 개인이 주식담보대출 등을 통해서 자금을 추가 확보하고, 지분을 매집할 수도 있다. 공개매수가 2만원을 기준으로 우호지분을 제외한 과반까지 약 3%를 추가로 확보하기 위해서는 약 570억원 가량만 조달하면 된다. 현재 조 회장은 보유 지분(3990만 주)의 61%로 담보대출을 받은 상황으로, 남은 지분을 활용하면 자금 마련이 가능하다. 다만 조 회장은 당분간 추가 매집을 할 계획은 없다는 입장이다.

반면 MBK는 대주주들의 보유지분을 제외한 유통주식 약 27%의 대부분을 흡수해야만 적대적 M&A(인수·합병)에 성공할 수 있다. 하지만 이중 외국인이 10.4%를 보유하고 있고, 국민연금도 마지막 공시로 공개한 3.8%의 지분을 아직 가지고 있다면 공개매수에 참여할만한 소액주주의 지분은 약 13% 수준에 불과하다. 외국인과 연기금은 과세 문제로 공개매수에 응하기 쉽지 않은데다, 주가가 올라 소액주주도 공개매수에 참여하지 않을 가능성이 높다. 또 이 소액주주의 지분에는 조 회장 우호세력 지분도 포함돼있다.

이에 시장에선 애초에 '안 될 싸움'으로 MBK가 '꽃놀이패'를 쥐었다는 분석도 나온다. 공개된 주주 간 계약사항에 따르면 공개매수에 성공하면 조 고문과 조희원씨보다 MBK가 경영을 주도하는 모양새고, 실패하더라도 잃는 것은 없기 때문이다.

현재 계약 사항에 따르면 공개매수에 성공하게 되면 MBK는 이사회 구성원도 1명 더 선임할 수 있고, 대표이사도 선임할 수 있다. 사실상 MBK에 경영권이 넘어가게 된다. 또 조 고문 측 지분을 MBK가 처분할 수 있는 드래그얼롱(Drag-along) 조항도 확보해, MBK는 대규모 투자 수익을 노릴 수도 있다. 세계 7위 브랜드인 한국타이어를 보유한 회사인 만큼 글로벌 기업의 인수 시도도 예상된다. 앞서 금호타이어의 경우에도 경영난으로 매물로 올라오자 중국 업체가 적극적으로 나서서 인수했다.

한국앤컴퍼니 관계자는 "현재 경영 상황은 상대 주장과 달리 코로나19 이전부터 이후까지 영업이익 흑자가 지속되는 등 안정적으로 유지되고 있는 상황"이라며 "당장 대주주의 지분율이 42%에 달하는 만큼, 대항공개매수 등에 참여하지는 않을 예정"이라고 밝혔다.

한편, 금융감독당국은 한국앤컴퍼니의 주식 공개매수 과정에서 불거진 선행매매 의혹을 살펴보기로 했다. 금융투자업계에 따르면 금융감독원은 한국앤컴퍼니에 대한 공개매수 전 거래량이 급증한 것과 관련 매수계좌와 거래방법 등 관련 문제가 없었는지를 파악 중이다. 한국앤컴퍼니 주가는 지난달 20일 1만2840원에서 공개매수 발표 전날인 4일 1만6820원으로 30.1% 상승했고, 거래량도 지난달 24일 10만주 미만 수준에서 지난 4일 59만주 이상으로 증가했다.