위축된 영업환경에 추가성장 어려워

|

다만 최근들어 금융당국이 일명 '25%룰'을 손보기로 하면서 은행의 방카슈랑스 영업환경이 개선될 전망이다. 보험사별 판매 비중 제한이 완화될 경우 경쟁력 있는 상품을 권유하는 데 상대적으로 부담을 덜기 때문이다.

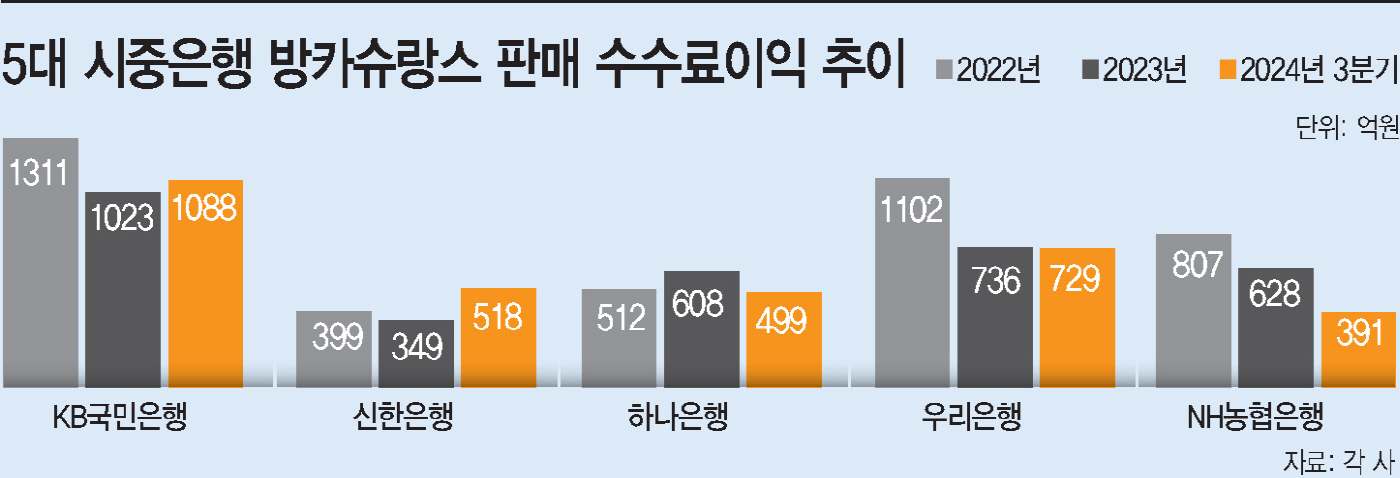

17일 금융권에 따르면 5대 시중은행이 올 3분기까지 방카슈랑스로 벌어들인 수수료이익은 3225억원으로 전년 동기 2587억원 대비 24.7% 증가했다.

이는 홍콩 H지수 주가연계증권(ELS) 사태로 시중은행의 ELT(주가연계신탁) 판매가 제한되면서, 대안책으로 방카슈랑스에 집중한 결과다. 여기에 올 초부터 불거진 연말 기준금리 인하 전망에 따라 높은 확정금리로 자금을 운용하려는 고객 수요가 늘어난 까닭에 저축성보험의 판매량이 일부 늘어난 점도 영향을 미쳤다.

그러나 실상은 달랐다. 지난해 판매 성과가 부진했던 기저효과 덕이라는 게 금융권 시각이다. 지난해 5대 시중은행의 방카슈랑스 판매 수수료이익은 3344억원으로 전년도 4131억원 대비 19.1% 감소했다. 은행 전체 수수료이익에서 방카슈랑스가 기여하는 비중 역시 2022년 9.3%에서 올 3분기 기준 8.7%로 0.5%포인트 낮아졌다.

이는 보험사들이 IFRS17 대응 차원에서 저축성보험 포트폴리오를 축소했기 때문이다. 그간 방카슈랑스는 상대적으로 상품구조가 간단하고 은행 예·적금과 비슷한 저축성보험을 주로 판매해 왔는데, 공급 규모가 줄면 판매량도 줄 수밖에 없기 때문이다.

여기에 삼성화재와 메리츠화재 등 굵직한 보험사들이 효율성 등을 이유로 방카슈랑스 시장에서 철수한 만큼 은행은 '25%룰'을 지키며 보험 판매를 늘리는 데 한계가 있을 수밖에 없다.

'25%룰'은 계열 혹은 특정 보험사에 대한 쏠림현상을 방지하기 위해 보험사별 판매 비중이 전체의 25%를 넘을 수 없도록 한 제도다. 지난 2003년 도입된 이후 20년 넘게 유지됐다. 하지만 최근 들어 보험사들이 방카슈랑스 시장에서 잇달아 철수하면서 은행은 25%룰을 지키며 영업하기 어려워졌다.

이에 금융당국은 최근 금융규제 샌드박스 제도를 활용해 해당 규제를 단계적으로 완화하는 방안을 준비하고 있다. 시범운영 1년차에는 33%, 2년차에는 50%까지 점진적으로 확대한 뒤, 의견을 수렴해 정식 제도화 여부를 결정할 것으로 알려졌다.

이 경우 자회사로 은행과 보험사를 둔 금융지주사에는 호재가 될 수 있다. 규제 완화로 은행이 계열사 보험상품을 집중 판매할 수 있기 때문이다. 은행은 수수료 수익을, 계열 보험사는 보험 판매 확대 효과를 기대할 수 있는 것이다. 현재 KB, 신한, 하나, NH농협금융은 모두 생, 손보 계열사를 보유하고 있다. 우리금융 역시 동양생명과 ABL생명의 인수합병(M&A)을 추진하고 있다.

여기에 판매 규제 비중과 상관없이 소비자들에게 좋은 상품을 권유할 수 있는 환경이 구축되는 만큼, 보험사들도 방카슈랑스 전용 상품을 보다 확대하고 상품 자체의 경쟁력을 높이기 위한 작업에 더욱 열중할 것으로 전망된다. 결론적으로 이는 소비자에게도 좋은 영향을 미치게 된다는 게 업계 전언이다.

업계 관계자는 "과거와 비교해 소비자들의 금융 지식이 높아진 덕에 단순히 자사 몰아주기성 상품 소개나 수수료율이 높은 상품을 권유할 수 없는 상황"이라며 "판매 상품 제한으로 성장이 제한된 방카슈랑스 시장에서 판매 비중 규제 완화 조치는 절실한 상황"이라고 말했다.